投资有门道,理财没烦恼。大家好,我是大顺,欢迎收听本期的《广发投资进化论》。

消费投资的热潮似乎又回来了!不过,与上一轮由A股白酒引领的消费牛市不同的是,本轮行情当中,市场的焦点从A股转向了港股。

数据显示,2024年,恒生消费指数全年上涨6.84%,而中证主要消费指数全年下跌6.72%;今年以来,两边的分化仍在继续,截至6月16日,恒生消费年内上涨11%,中证主要消费同期下跌3.80%,拉开了将近15%的差距。

显然,港股消费板块展现出了更强的上涨动能。这不禁让人好奇:为什么恒生消费表现更佳?两边的表现差异都是由什么原因引起的呢?

事实上,指数结构、政策、估值以及资金流向等因素,都可以在一定程度上解释为什么港股消费表现更为出色,下面咱们就逐一来看看。

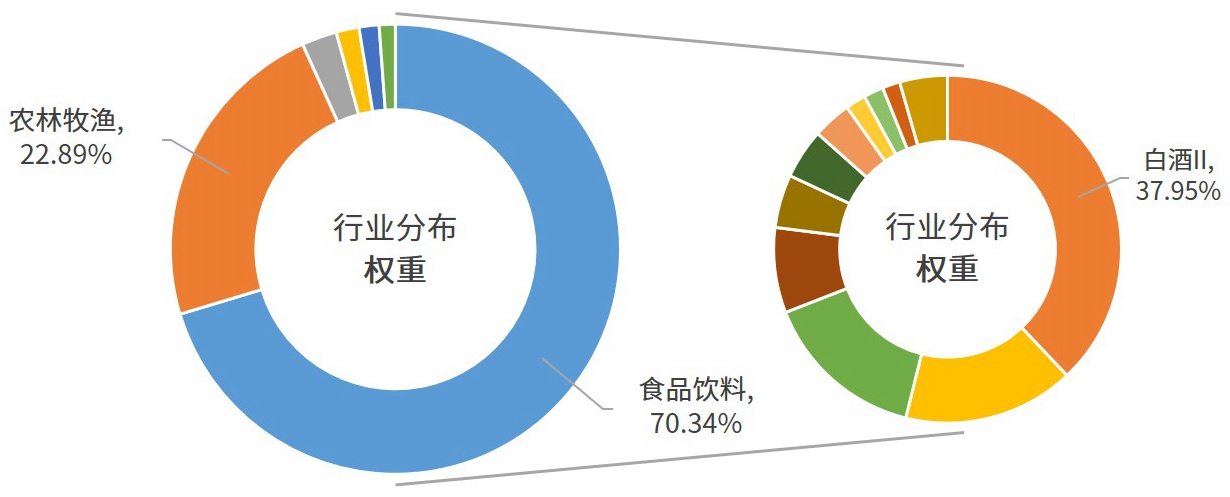

中证主要消费指数以食品饮料、农林牧渔等行业为主,其中白酒行业的权重占比较高,目前约为38%。近几年来,白酒受经济放缓、库存积压、价格下行等因素困扰,板块表现相对低迷,对整体主要消费指数的表现也造成了拖累。

图1:中证主要消费指数行业分布

数据来源:iFinD,截至2025年6月16日,左图采用申万一级行业,右图采用申万二级行业。指数过往表现不预示未来,投资须谨慎

相比于传统消费,本轮兴起的消费热潮更多是由潮玩、文旅、新茶饮、国潮品牌等新消费势力带动,年轻一代“为情绪买单”的消费新趋势正在逐渐影响着投资市场。

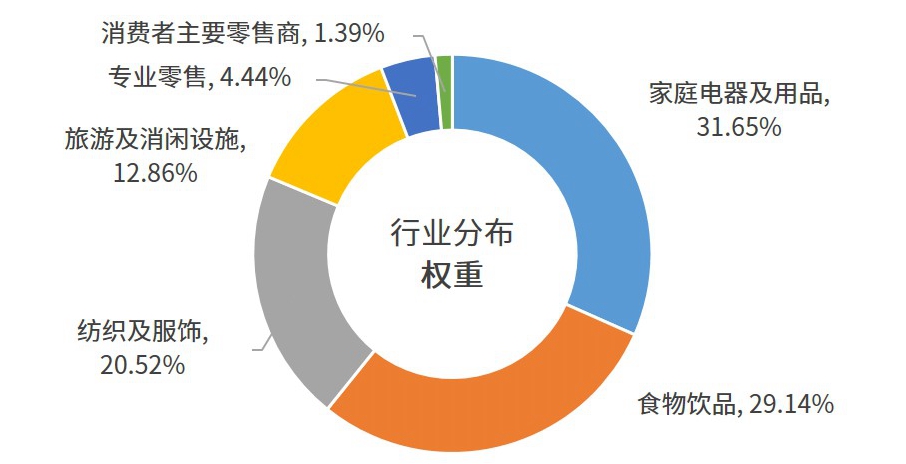

而恒生消费指数中有较多的成份股覆盖了这些新兴消费赛道,在新消费上的标的更丰富,也更具稀缺性。在整体行业结构上,该指数的分布较为均衡,涵盖家庭电器及用品(31.65%)、食物饮品(29.14%)、纺织及服饰(20.52%)、旅游消闲设施(12.86%)等板块,尤其在食物饮品方面几乎是0白酒,避免了相关的负面影响。

图2:恒生消费指数行业分布

数据来源:iFinD,截至2025年6月16日,采用恒生二级行业。指数过往表现不预示未来,投资须谨慎

总的来说,相较于中证主要消费,恒生消费更符合“Z世代”年轻消费者的偏好,自然更容易受益于本轮新消费的浪潮。

内需提振政策对港股消费板块形成了进一步的利好。今年以来,国家持续推出刺激消费的组合拳,例如发布《提振消费专项行动方案》、发放文旅消费券、推进电子产品“以旧换新”等等。

这些措施直接刺激了可选消费需求,政策红利在港股市场也得到积极的反应。港股消费板块当中的家电、文旅等领域显然受益,而潮玩等新兴业态对相关政策的敏感度更高,也更容易受到短期的催化。

相比之下,A股消费板块中白酒等行业受政策提振有限,增长动能就相对较弱了。

除了指数结构与政策因素外,相对较低的估值水平和资金面的改善,也是支撑港股消费的重要原因。

估值方面,截至目前,恒生消费和中证主要消费指数的市盈率均为18.78倍。若纵向对比自身,二者均处于历史上相对较低的估值分位,其中,恒生消费指数近5年的历史分位为24.62%,即估值低于近5年里75%的时间。

数据来源:iFinD,截至2025年6月16日。

资金流动方面,今年以来,南向资金加速流入港股,且重点流向非必需消费和科技等板块,同时海外资金也开始重新关注港股,内外资金的涌入带来了增量资金的支持。

文章的最后,简单总结一下。本轮消费热潮当中,新消费占据“C位”,而恒生消费相较A股消费指数更为贴合这一趋势,且在政策催化下具备更高的增长弹性。对于看好新消费的朋友,不妨关注恒生消费及相关指数基金,通过指数投资来参与行业整体性的机会。

但要注意的是,恒生消费指数的波动其实并不算小。截至6月16日,指数自上市以来年化波动率为23%。因此咱们进行投资决策时,一定要结合自己的投资目标和风险承受能力来综合考虑哦。

以上就是本期要分享的全部内容,欢迎转发朋友圈分享给家人朋友。我们下期再会。

《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,投资须谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

2025-12-12

2025-12-12

2025-12-12

2025-12-12