投资有门道,理财没烦恼。大家好,我是天天学长,欢迎收听今天的《广发投资进化论》。

自资管新规发布以来,保本理财产品逐步退出了市场舞台,在债券、股票、商品和衍生品等多种大类资产中,债券因其较低的波动和现金流较为稳定的特点,被许多追求稳健的投资者视为下一个理想的投资品种。

但对于一些习惯了保本理财的朋友而言,由于对债券投资还不够了解,在基金出现下跌时常常忐忑不安,不知如何应对。今天,我们选了4个大家最常问到的债基投资问题,统一解答,希望大家对这类资产的定义和波动特点能有个基础的了解。

债券基金的收益来源于两个方面:一是票息收入,这是债基一个相对稳定的收益来源;二是债券价差,债券是可交易的金融资产,跟股票一样也会存在价格的涨跌,像不久前才发售的30年期国债,发行时每张债券价格为100元,但上市第一天最高就涨到了每张125元左右。

相比起票息的稳定,债券价格的波动往往是导致基金净值出现起伏的主要原因。

举个例子,假设基金经理以125元/张的价格买入了某债券,随后,债券价格一路回落至100元/张,那么这笔投资的价差收益就是负数。如果这时基金的票息收入弥补不了价差部分带来的亏损,基金的总收益就会转负,即大家看到的净值下跌。

当债市连续多日出现下跌时,有些朋友就担心,它会跌到什么时候,会不会一直跌下去?忐忑之下,便想赶紧赎回基金,等到市场企稳了再回来。

但与其毫无根据地凭猜测作决策,不如先冷静下来,分析是否真的有赎回基金的必要。

首先,债券虽然会有价格波动,但只要发行主体不违约,也是会持续获得票息收入的,基金净值不一定就是下跌的。

其次,虽然债市和股市一样,人们都无法准确预测涨跌,但相较于权益类基金,债券基金的波动整体上还是小了不少。Wind数据显示,截至5月31日,短期纯债券型基金指数近10年的最大回撤是1.7%左右,修复用时110天,中长期纯债型基金指数的最大回撤约2.7%左右,修复用时307天。

一些资深的基民朋友可能经历过2013年、2016年、2020年或2022年的几次债市大幅回调,若是回顾当时债基的表现,可以看到,虽然在下跌时是难熬了点,但等市场企稳后,之前碎的“蛋”还是慢慢补回来了的。

当然,除了拿债基历史业绩作决策参考,更专业的投资者还可以进一步分析债券市场下跌的原因。

如果是因月末或季末等时点导致流动性紧张,从而引发债市下跌,这类短期波动一般不足为惧;但如果是因为基本面出现了较大变化,影响了债市上涨的整体逻辑,就需要我们考虑是否要改变投资策略了。

我们可以通过基金中持有的债券久期,来简单判断债券基金的波动幅度。所谓债券久期,大家可以简单理解为债券的平均到期时间,举个例子,假设今年发行了30年期国债,那么10年之后,该债券的到期时间就剩下20年。

在之前的节目中,我们跟大家科普过,债券价格波动的大小一般和久期成正比。也就是说,如果基金中持有的债券整体久期较长,那么这些债券的价格波动幅度就越大,进而债券基金的净值波动也会越大。反之,债券久期整体较短,那基金的净值波动也会更小。

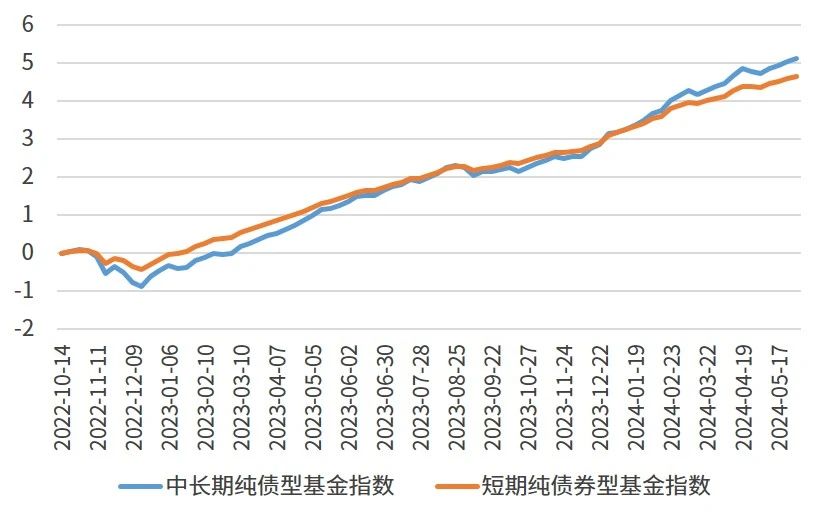

数据说话,我们不妨直接看看短债基金和中长债基金的历史表现。

如下图所示,从2023年初到今年5月底,债市整体表现不错,这段时间里,中长期纯债型基金指数的涨幅为5.6%,短期纯债券型基金指数的涨幅为4.8%;而在2022年底,当时债市出现较大震荡,两个基金指数中,前者的最大回撤达到了1%左右,后者的最大回撤仅有0.55%。

图1:中长期纯债型基金指数 vs

短期纯债券型基金指数走势(单位:%)

数据来源:Wind,2022年10月1日至2024年5月31日,指数过往表现不预示未来,投资须谨慎

显然,久期更长的中长债基金,收益弹性和波动水平都比短债基金要更高。

刚才提到,债券久期和债券价格的波动幅度成正比,那我们就可以结合这一点,从自己的风险承受能力出发,选择更适合自己的债券基金。

有的时候,从债券基金的名字上,就能看出它投资的到底是长久期债券还是短久期债券,是利率债还是信用债。比如说,有些基金就叫做“XX短债基金”,或是“XX中长期信用债基金”。

如果在名字上看不出来,我们可以查看债券基金的前五大持仓或季报中公布的其他信息,或者也可以联系基金公司客服咨询了解。

除了考虑自身风险承受能力和基金风险水平是否匹配,我们也要考虑一笔钱可用于投资的时间长短。

例如,对于短期要用的钱,久期较短的品种或许更为合适,例如短债基金,或是货币基金、同业存单指数基金等;而对于长期不用的闲钱,就可以考虑那些组合久期更长的品种了。

如果觉得我们的内容还不错,欢迎转发朋友圈分享给家人朋友。我是天天学长,我们下期再会。

《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,入市需谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

2025-12-22

2025-12-22

2025-12-22

2025-12-22