投资有门道,理财没烦恼。大家好,我是六六,欢迎收听今天的《广发投资进化论》。

前两天,我们在《科创100指数增强是什么?》一文中,给大家介绍了科创100指数。有小伙伴就好奇了,科创100和我们常见的科创50,有什么区别呢?

针对这个问题,今天六六将为大家做下梳理,希望能给大家提供一些有价值的参考。

科创50与科创100都是跟踪科创板股票的宽基指数。

我们知道,科创板旨在支持国家战略、关键核心技术突破的科技创新企业,尤其是新一代信息技术、高端装备等高新技术产业。

经过几年的稳定发展,截至今年6月初,该板块已拥有超570家上市公司,总市值达5.7万亿元,A股占比约6.6%左右;从行业分布的角度看,板内股票主要集中在信息技术和医药卫生两大领域,合计占比超过六成。

目前,科创板的宽基指数主要就是科创50和科创100,分别反映该板块不同市值规模上市公司的表现。

那么,回到一开始的问题,这两个指数之间有什么异同呢?下面,咱们就从编制方法、覆盖行业、波动程度等维度来分析一下。

科创50由科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现,其平均流通市值为170亿左右。

而科创100,则是在科创板中选取科创50指数样本以外的、市值中等且流动性较好的100只证券作为样本,其平均自由流通市值约65亿左右。

简单来说,就是科创50和科创100分别选择了科创板中市值规模第1—50和第51—150的上市企业作为成份股,采用市值加权。

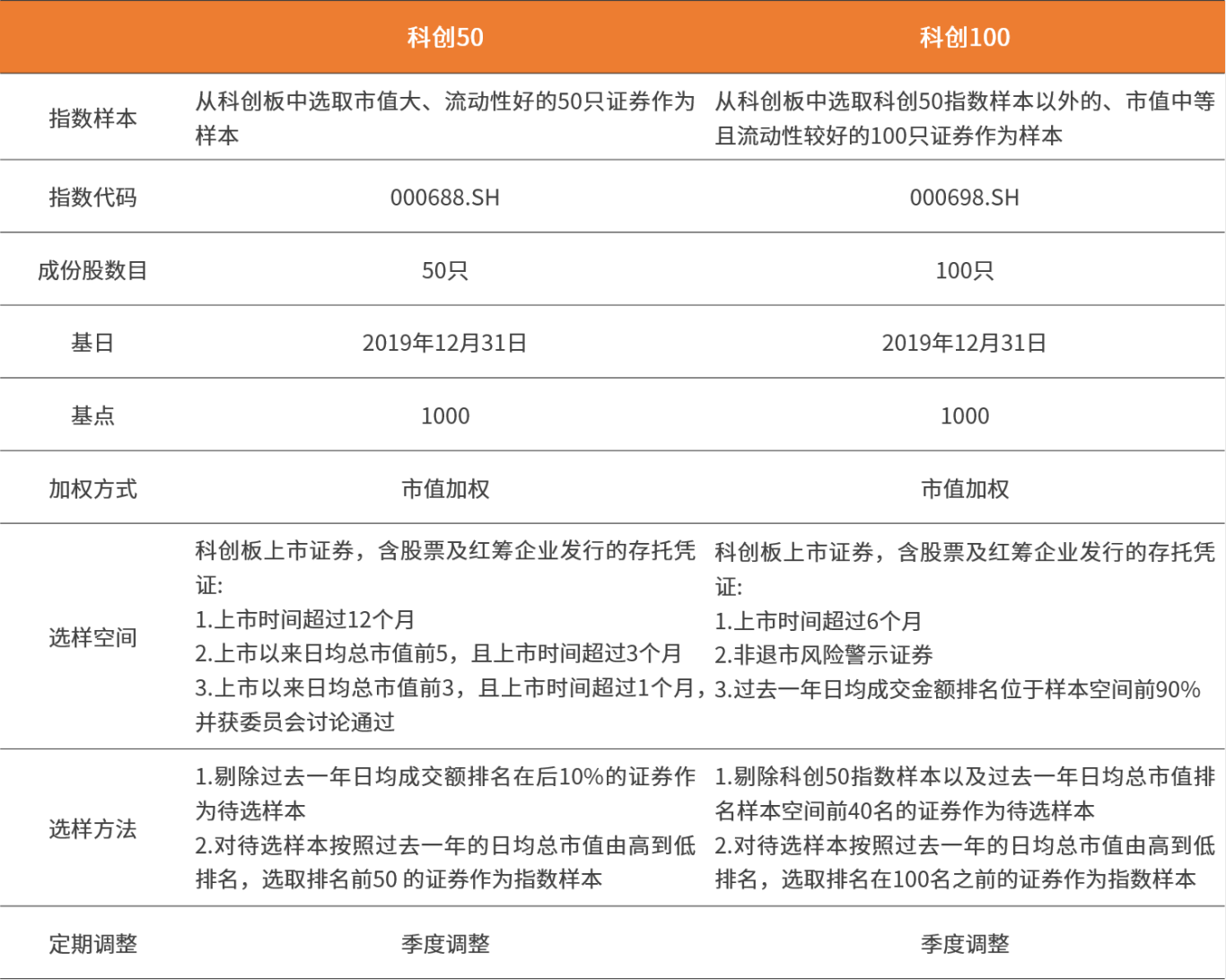

在具体的指数编制规则上,六六整理了一份二者对比的表格放在下面,供大家参考。

图1:科创50与科创100编制规则对比

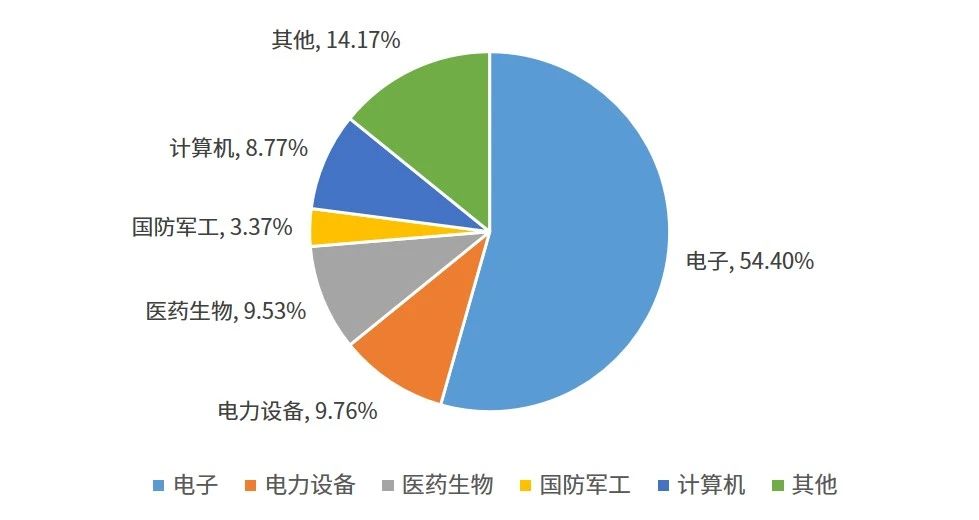

从行业分布来看,科创50的行业集中度较为显著,其投资重点大约有一半集中在半导体领域。在申万一级行业分类中,电子行业的权重达54.40%,占据主导地位,随后是电力设备(9.76%)和医药生物(9.53%)。

图2:科创50行业分布

数据来源:iFinD,截至2024年6月19日

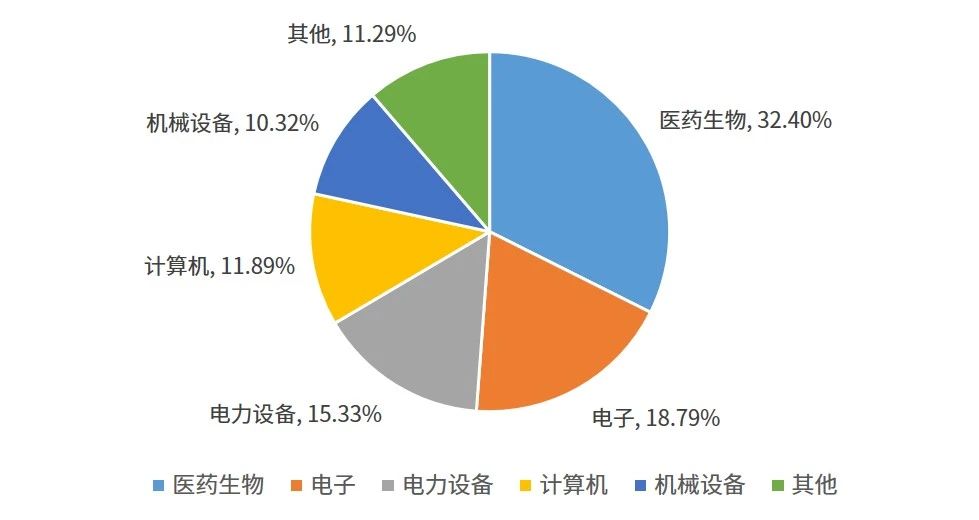

相比之下,科创100的行业分布则更加均衡分散,涵盖了半导体、医药和生物等多个领域。最新的行业权重数据显示,申万一级行业分类中,医药生物(32.40%)、电子(18.79%)和电力设备(15.33%)分列前三。

图3:科创100行业分布

数据来源:iFinD,截至2024年6月19日

截至6月19日,科创50和科创100近3年的年化波动率分别为23.47%和28.46%,相比之下,科创100的波动更高,当然,收益弹性也更大,这意味着它对市场变化的反应会更为敏感和活跃。

这里也提醒一下小伙伴们,风险和收益成正比,高波动的背后也隐藏着较高的风险,若大家对这两个指数感兴趣,也需要结合自身风险承受能力来作投资决策。

最后,小结一下——

1. 科创50和科创100各自覆盖了科创板的一部分股票,二者的成份股没有交集。

2. 科创50成份股的市值更大,更集中在半导体行业中;而科创100成份股以中小市值为主,行业分布更均衡,集中度也没那么高。

3. 二者都是科技成长风格非常显著的指数,波动都比较高,但相较而言,科创100的弹性会更大一些。

《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,入市需谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

2025-12-22

2025-12-22

2025-12-22

2025-12-22