看多了普通的基金定投?定投PLUS了解一下?

最近和朋友们交流的时候,谈起定投,有些定投老司机就说:“基金定投就是定期定额投资基金嘛,微笑曲线,低位布局!我都懂我都懂!来点新东西行不行?”

当然没问题!定投还有什么高阶玩法?今天就和大家介绍两个升级版的定投技巧!

一、智慧定投:增加择时概念

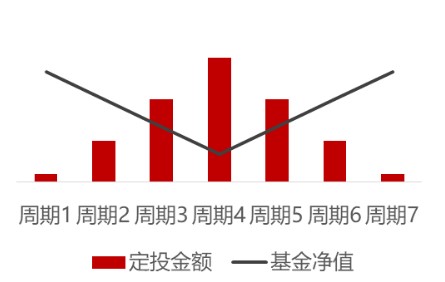

之前我们谈普通的基金定投,会有一个概念贯彻其中:即“定期定额”是指基金的买入时点定期,买入金额定额,目的是实现在市场价格低位时买入更多的便宜份额,价高时买更少的份额。

那么,如果我们可以做到在市场上涨时进一步缩小投入金额,买更少的高价份额,市场下跌时加大投入力度,多买便宜份额呢?实现高位更少建仓、低位更多布局,岂不美哉?

听到这里可能会有人说:“基金定投不就是图个便利,不用择时入场吗?你现在又要让我下跌时加大力度,岂不是又让我择时?”

NONONO!当然不是!这里要给大家介绍的是:智能定投!

智能定投是在坚持普通定投的基础上,跟随市场行情自动实现“被动择时”,涨则少买、跌则多买,定期不定额,从而更有效地摊薄成本,且资金的增减无需投资者操心,直接由系统进行判断。

智能定投实现“被动择时”的“魔力”需要三步走:

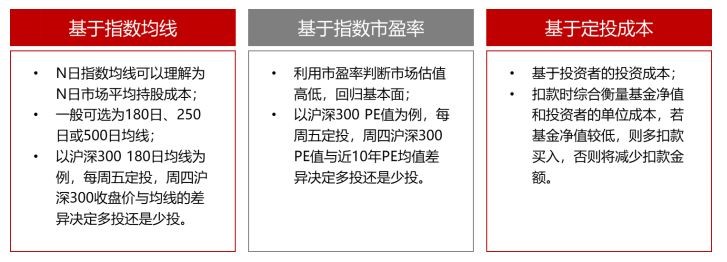

✦ 第一步:根据指数均线、市盈率或定投成本判断市场走势。

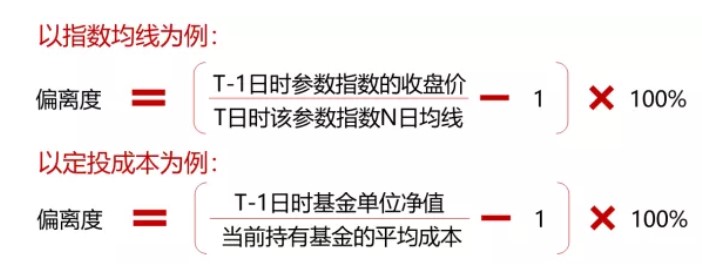

✦ 第二步:计算偏离度以描述市场的偏离程度

✦ 第三步:根据偏离度以及扣款档位决定定投金额

其中:扣款档位由偏离度决定,偏离越大,扣款档位越大,扣款也就会越多或越少;级差可由投资者选择。

目前,很多基金平台都推出了智能定投产品,为投资者一键制定所需的智能定投方案,让大家安心享受智能定投的魅力!感兴趣的小伙伴,不妨尝试一下。

二、大额定投:解套优选

在熊市当中,高净值客户的盈利体验有时会比普通客户更差,因为同样的亏损幅度下,所亏的金额会更大。

举个例子:假设2018年初高净值客户小A一次性投资上证综指500万。2018年上证综指暴跌24.59%,则小A亏损金额高达123万元,这可不是一个小数目了。

像这种大笔资金被套的情况,如果只是傻傻等着解套,资金的时间成本也将是非常大的。有没有什么办法,能帮助小A尽快解套呢?

(数据来源:WIND,统计区间2018年1月1日到2018年12月31日)

一个解决方案是:每期按照被套金额的20%左右进行大额定投,力争快速弥补亏损!

大额定投方案的效果如何?我们来看广发家两位客户朋友的真实案例:

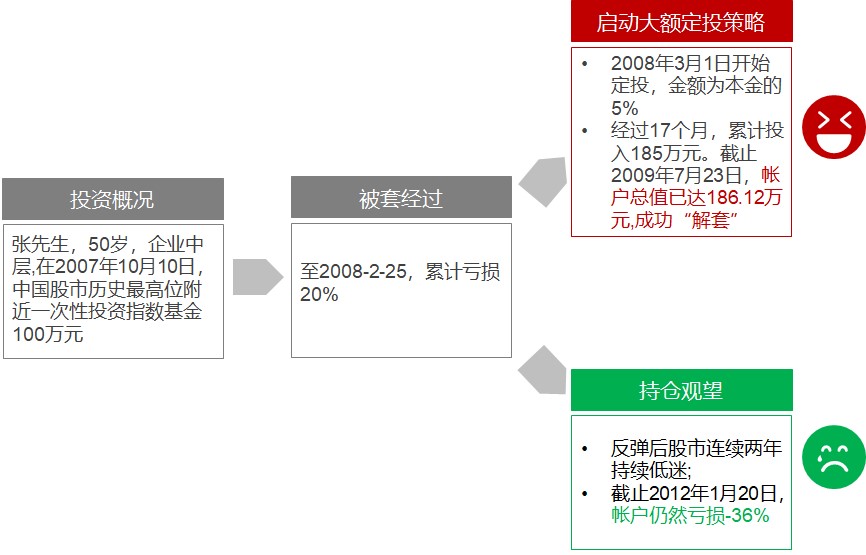

✦ 案例一:上海张先生的情况

张先生,50岁,企业中层,在2007年10月10日A股历史最高位附近一次性投资指数基金100万元,至2008年2月25日,累计亏损20%。

在采用大额定投策略的情况下,张先生从2008年3月1日开始定投,金额为本金的5%。经过17个月的定投,累计投入185万元。截至2009年7月23日,张先生账户总值已达186.12万元,成功“解套”。

如果张先生采用的是持仓观望的方式,账户即使经历了2009年的反弹,但此后两年持续低迷,截至2012年1月20日,账户仍然亏损36%。

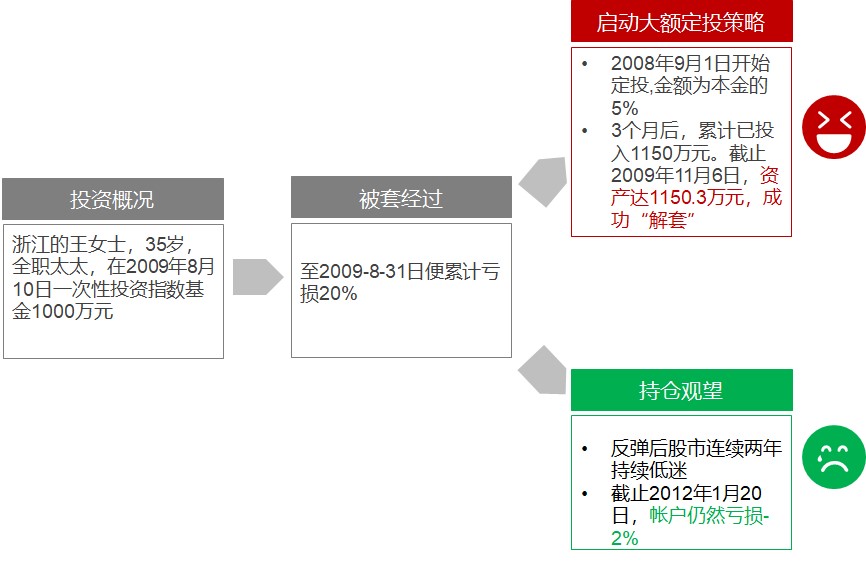

✦ 案例二:浙江王女士的情况

浙江的王女士,35岁,是位全职太太,在2009年8月10日一次性投资指数基金1000万元,至8月31日便累计亏损了20%。

在启动大额定投策略的情况下,王女士从2008年9月1日开始定投,金额为本金的5%。3个月后,累计已投入1150万元。截至2009年11月6日,资产达1150.3万元,成功“解套”。

而如果采取持仓观望的方式,即使经历2009年的反弹,点位依然没能回到最初的点位,此后股市又连续低迷两年,截至2012年1月20日,账户仍亏损2%左右。

通过以上两个实际案例,现在大家都了解到大额定投的魅力了吗?

风险提示:本资料仅作参考,不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者应充分了解基金定投和零存整取等储蓄方式的区别,定投不能规避基金投资所固有的风险,投资者购买基金时应详细阅读基金的基金合同和招募说明书等法律文件,了解基金的具体情况。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。投资有风险,选择需谨慎。