投资中一踩一个准的心态误区,你遇到过吗?

投资有门道,理财没烦恼。大家好,我是帆帆,欢迎收听今天的《广发投资进化论》。

今天的A股依然不怎么给力,帆帆在跟客户交流时,都明显感到有些朋友“心态崩了”。

不过今天帆帆想跟大家聊的,不是分析下跌的原因,也不是给大家煮鸡汤,而是想讲讲在交流过程中发现的、大家很容易遇到的心态误区。

01

误区:过度自信

有位客户跟帆帆提起过他的投资心态变化过程:起初入手的基金在他买入之后的几天内连续上涨,表现强势,他内心感到极其满意和自信,于是在上涨中不断追加,不翻倍都不想卖。但在8月以来的震荡中,由于前期追高抬高了成本,也加大了基数,总体的亏损让他直呼“肉痛”。

相信有不少人都会有这样的经历,追高买入或者设定过高的盈利预期,但最终结果都不如人意,凭运气赚来的钱,又凭实力亏回去。

所以,为什么我们会有这样的想法和体验呢?

行为金融学中有一个词叫做emotional bias,意思是投资者在投资决策过程中可能面临的情绪谬误,其中一个非常具有代表性的谬误就是过度自信。

这种过度自信体现在投资者会高估自己对未来的判断能力。一方面高估自己认知能力,缺乏对过往收益来源的客观分析;另一方面自我归因,觉得成功了是自己的功劳,而失败了是别人的过错。

想要减少“过度自信”带来的影响,我们一是不能“飘”,要时刻对市场保持敬畏;二是避免选择性过滤信息,尽量从不同角度分析市场,兼听则明;三是在自己能力圈范围内投资。

02

误区:预期过高

在跟客户沟通过程中,帆帆发现不少人都喜欢把年化收益目标定在20%或以上,哪怕今年行情一般,也只是稍微下调了一点,仍保持在10%以上。这不禁让人想起,在今年以前,市场还没这么震荡的时候,大家都对投资收益充满了信心,巴不得每年都赚几十个点。

然而,大家要知道,像巴菲特这样享誉全球的投资大师,年化收益也才20%多。在A股中,能做到从业十年并年化收益超过10%以上的基金经理,不说是凤毛麟角,至少也是百里挑一了。

如果盲目设定过高的收益目标,不仅可能很难达到预期,也可能导致人们因过分追求高收益,从而承担了与自身风险承受能力不匹配的波动。试问有多少人,都是被今年的市场“教育”了一番后,才后知后觉原来自己并不适合买股票型/混合型基金的呢?

说了这么多,那收益目标究竟该怎么设定?一个相对合理的方案,是根据资金用途和投资品种来定。

例如,对于随时要花的生活费,短期内就要周转使用,就可以考虑投到流动性较高、收益率相对稳定的货币基金中。而根据银河证券数据,货币基金近期的七日年化收益率已不足2%,那对应的这笔投资,我们就不要有太高的收益预期了。

风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证

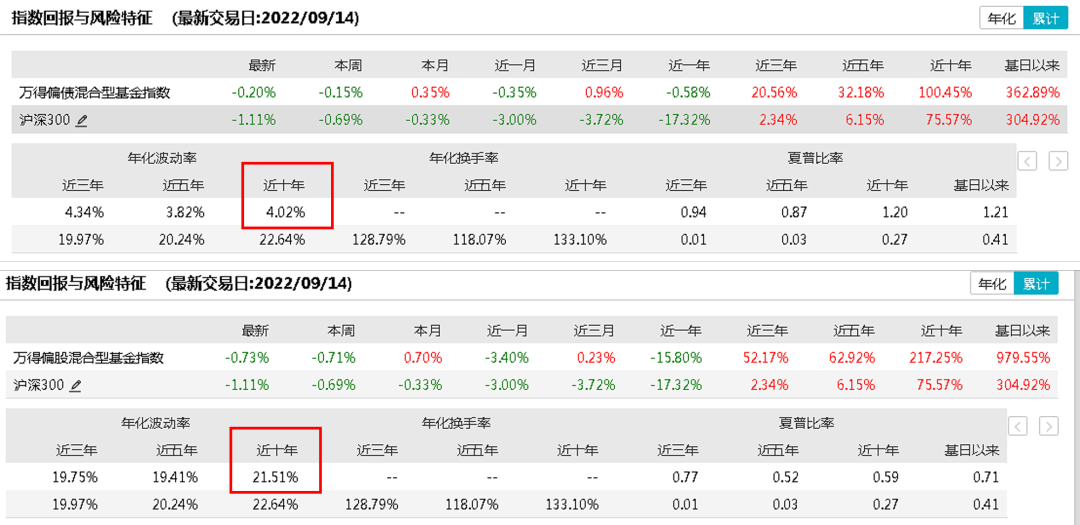

其次,对于需要保障大额开销的钱,可以考虑配置在偏低风险的债券型基金中,追求资产的稳健增值。Wind数据显示,截至9月13日,偏债混合型基金指数近10年、近5年和近3年的年化收益率分别为7.44%、 5.95%和 6.70%。我们可以据此参考债基收益的平均水平。

风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证

对于长期不用的闲钱,我们则可以考虑进行长期投资,根据自己的风险承受能力配置风险收益更高的产品。根据Wind数据,截至9月13日,偏股混合型基金指数近10年、近5年、近3年的年化收益率为12.70%、 10.66%和15.80%。

风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证

总的来说,如果能很好地做到科学分配资金、树立合理的收益预期,那我们的投资体验,一般都不会太差。

03

误区:低风险博取高收益

害怕亏损是很多人常有的心态,特别是今年市场波动剧烈,很多人都会感到十分焦虑,我们总会幻想,如果能0风险换来高收益该多好。有时也会有些萌新问帆帆,有没有什么风险低但收益高的产品推荐。

但事实上,风险收益同源,这是我们在投资之前就需要明确的认识。在经济学中,资本定价模型指出,投资的本质是承担风险,而高收益就是承担高风险所获得的补偿。

就以前文中提到的基金指数为例,如果10年前,我们投资于偏债混合型基金指数,至今所获得的累计收益为100.45%,对应的年化波动率是4.02%;而如果投资于偏股型指数,累计收益217.25%,虽然翻了倍,但对应的年化波动率也大大增加,达到21.51%。

风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证

橡树资本创始人霍华德·马克斯曾提到:“投资最重要的不是你赚了多少收益,而是你为了赚取这些收益背后承担了多大的风险。”

投资是一种理财方式,而非发财方式,因此,需要我们根据自身风险承受能力,匹配合适的产品。

好了,本期的节目就到这里。听众朋友们还有什么投资困惑,可以在下方文字版中点击图片入口,向我们提问。被选中问题的朋友,还可以获得精装理财书籍《战胜华尔街》1本。

↓ 点击下图去提问 ↓

如果觉得我们的内容还不错,欢迎转发朋友圈分享给家人朋友。我是帆帆,我们下期再会。

风险提示:《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,入市需谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。