广发现丨数据告诉你,择时为啥这么难?

导读:

分享经济发展之果,增加财产性收入之源,股票市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,股市的波动也是每个投资者都可能面临的挑战。

股市震荡自有规律。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以火炬般的指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

2024年开年以来,A股市场并没有如大家所愿走出上涨趋势。自2021年2月起,大盘即将回调三年了。

一些心态慌了的投资者可能会懊恼,如果在三年前就清仓卖出,是不是可以躲过这一波?还有一些仍然乐观的投资者则开始思考,市场回调到现在,是不是可以“抄底”了?

其实,这些都是关于“择时”的问题。择时到底靠不靠谱?我们该如何面对市场回调?这篇文章或许能给你一些启发。

高抛低吸的择时,只是“看上去很美”

在投资中,我们都希望买在最低点、卖在最高点,从而获得高于市场平均的收益水平。但在现实中,在受诸多不确定因素影响的市场里,择时是非常困难的,投资者很难做到“高抛低吸”,反而经常会“高买低卖”。

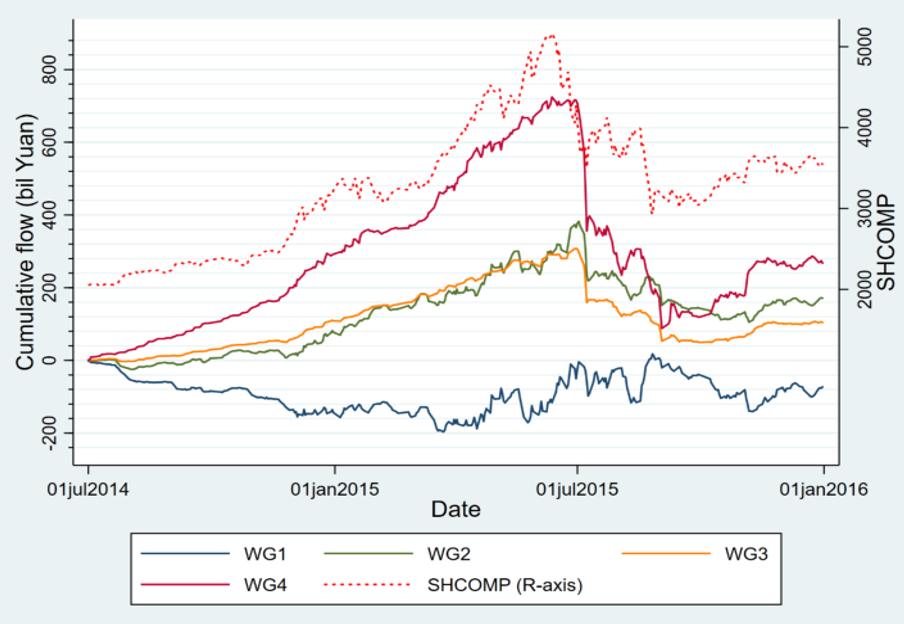

有学者根据账户市值的大小,将投资者分为了WG1~WG4四种类型:WG1表示低于50万的投资者,占比约85%;WG4表示高于1000万的投资者,占比0.5%左右。

如图所示,在2015年6月的高点来临之前,WG1~WG4的投资者的累计资金流动分别为-116亿、294亿、291亿和724亿,也就是说,账户市值最小的投资者倾向于减仓,市值较大的投资者则倾向于加仓。而当高点过去后,账户市值较大的投资者很快就退出了市场,账户价值较小的投资者却还留在市场里,随后遭遇了市场回调带来的损失。

图:不同投资者之间的累积资金流动

资料来源: An L, Lou D, Shi D. Wealth redistribution in bubbles and crashes[J]. Journal of Monetary Economics, 2022, 126: 134-153

研究结果显示,在大幅波动的阶段里,账户价值最低、人数占比最多的投资者,普遍呈现出“高买低卖”的反向择时行为。可见,在股市中只有极少数人能够在大方向上做到精准择时。

不同行情下的择时操作,怎样才算成功?

相较于长期持有,一次完整、成功的择时操作,需要达成以下目标:适时卖出后,以更低的价格再次买回来。

我们从市场所处的行情出发,来看看在不同情境下达成这个目标的难度:

01 上涨市:容易错误预判

当投资者在上涨市场中进行择时,意味着他们认为当前的市场已经过度上涨,后续会出现回调,所以提前撤出以回避风险。

但问题在于,人们很难准确判断到底何时为市场顶部。回顾历轮上涨市,市场最终的涨幅往往超乎大多数人的预料;同时,那些会担心“市场已经过度上涨”的投资者往往拥有较强的风险意识,预判也很可能更偏保守,实际结果是提前撤退。

如果大盘在卖出后继续持续上涨,对错失收益的懊悔很可能会驱使投资者以更高的价格再次买入,那么,一次“失败的择时”就形成了闭环。

02 下跌市:可能错过反弹

在下跌行情中进行择时,通常是以短暂规避风险为目标,是否属于成功择时的关键,在于未来是否能以更低的价格买入。当趋势性下跌行情形成时,市场往往已经回撤了较大幅度,投资者最终决心卖出,则意味着其认为市场还将继续下跌。

而实际上,很多投资者在卖出后很难对市场保持关注,也就自然错过了再次买入以及后续潜在的上涨机遇。

03 震荡市:交易成本提升

在震荡市中,市场并无显著的趋势,涨跌节奏更加难以把握。由于市场振幅有限,即使对市场方向判断正确,择时带来的收益也比较有限。此外,频繁交易导致的成本上升,也会对收益造成较大侵蚀,甚至可能会得不偿失。

择时听起来容易,为什么操作起来这么难?

从根源上来说,择时之难主要源自两点:

01 股市长期是整体上涨的

回顾历史,A股整体走出了长期上涨的趋势,因此,从概率上来说,以高价卖出、低价买入的胜率是低于50%的。

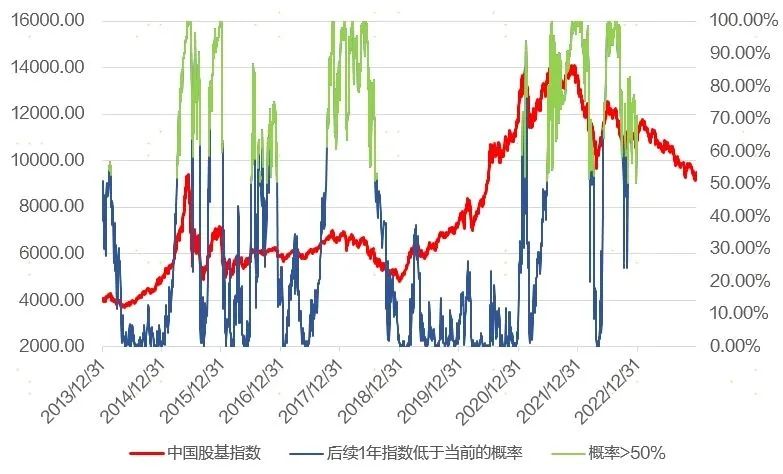

以中国股基指数为例,我们统计了该指数在近十年里的每个交易日的点位,以及1年后的点位低于当前的比例。

如下图所示,这个比例在多数时间内小于50%,均值为37.40%;在7.44%的交易日里,这一比例的数值为0,也就是说,指数在1年后的任何一个交易日里的点位,都高于当前的点位。

图:中国股基指数1年后低于当前点位的比例

来源:Wind,上海证券基金评价研究中心

截止日期:2023/12/31

02 择时交易是有成本的

如果将基金的申购赎回费用考虑在内,择时的胜率将更低。

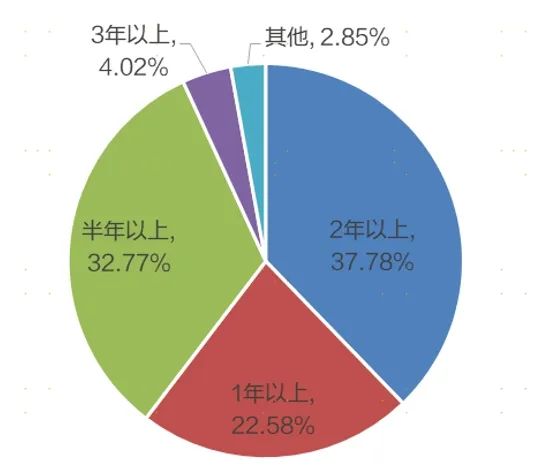

通常来说,普通股票型、偏股混合型基金常见的申购费是1.50%(不同平台有不同折扣),而且大多要持有半年以上,才能实现“0赎回费”。

图:普通股票型、偏股混合型基金的常见申赎费率

图:普通股票型、偏股混合型基金“0赎回费”的所需持有时长

来源:Wind,上海证券基金评价研究中心

择时太难,如何把握买入时点?

那么,既然择时如此之难,如何才能保证买入时点“不会太差”?

我们之前介绍过,市场的估值水平、情绪指标、政策动向……这些指标,都是帮助我们判断买入时点的方法之一。

01 分批布局

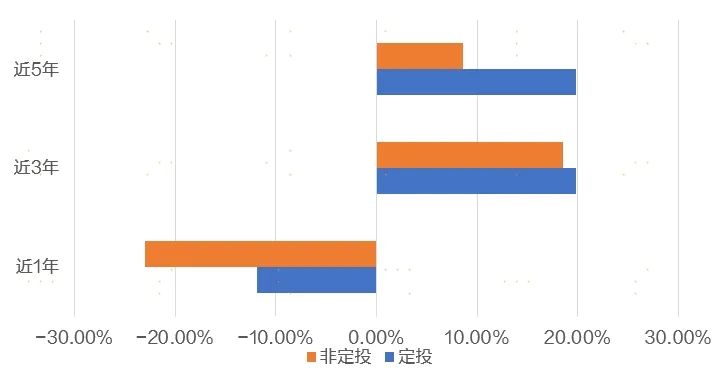

既然我们无法精准“抄底”,那最重要的事就是手上保有现金,不要一次性把子弹打完,定投就是很好的方法。据统计,无论在上涨还是下跌行情区间内,定投投资者的平均投资年化收益率均优于非定投投资者。

图:定投客户VS非定投客户的投资收益情况

数据来源:《2022年公募基金投资者盈利洞察报告》

截止日期:2022/6/30

长期来看,定投的平均成本将低于投资产品的平均价格。这保证了投资者长期来看起码不会买得太贵。此外,定投是一种高度纪律化的行为模式,也有助于帮助投资者克服追涨杀跌等非理性的行为,也更利于坚持长期投资。

02 避免集中

A股市场总是呈现行业轮动、风格切换的特点,而单一产品能配置的行业板块往往是有限的。对此,我们可以采用风格均衡、行业分散的配置策略,避免出现一些方向性的踏空。如果你持有的某只产品或某个板块的占比较高,可以考虑适当分散,转配一些不同风格的产品。

03 闲钱投资

投资就是买未来现金流的折现,持有足够长的时间非常重要。对于权益基金而言,最好用3~5年不用的闲钱,避免出现急钱长投、短钱长投的错配风险,也有充分的时间等待市场回暖、产品净值修复的机会。

霍华德·马克斯曾说过:“在高位买入并下跌并不是世界上最糟糕的事情,在低位卖出而错误上涨才是最糟糕的。”

在这个煎熬的阶段,我们建议大家,不预测,只应对,可以选择越跌越买,也可以选择躺平不动,但是背后的逻辑一定要经过深思熟虑。相信市场的每一次低迷,或许正在酝酿下一次机遇。

风险提示:本栏目展示的所有内容仅为投资者教育之目的而发布,不构成任何投资建议。投资者据此操作,风险自担。广发基金力求所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因收看本栏目引发的任何直接或间接损失不承担任何责任。投资有风险,入市需谨慎